Von Julie Bech, Co-Portfoliomanagerin der Global Diversity Engagement Strategy von Nordea

Bislang stand das „E“ im Fokus von „ESG“-Debatten, da Umweltbelange wie der Klimawandel ganz oben auf der Prioritätenliste der Anleger zu finden sind. Währenddessen blieb das „S“ zurück. Doch mit den prognostizierten Investitionen in Diversität & Inklusion (D&I), die sich bis 2026 auf 15 Mrd. USD belaufen sollen1, zeichnet sich eine subtile, aber merkliche Verschiebung ab.

Immer mehr Unternehmen erkennen den echten Mehrwert, den eine vielfältige Unternehmenskultur mit sich bringen kann, von der Mitarbeiterbindung bis hin zu einem breiteren Kunden- und Verbraucherstamm, um nur einige Beispiele zu nennen. Positive Diversitäts-Praktiken wirken sich oft wesentlich auf die finanzielle Performance der Unternehmen und den Aktionärswert aus – das sind gute Nachrichten für die Anleger.

Vielfältige Unternehmen schneiden besser ab

Es gibt immer mehr Untersuchungen, die bestätigen, dass Unternehmen mit größerer Diversität und einer stärkeren Inklusion einen Wettbewerbsvorteil gegenüber ihrer Konkurrenz haben. So veröffentlichte die Harvard Business Review2einen Artikel, in dem zahlreiche Studien zitiert wurden, die zeigen, dass Unternehmen mit großer Marktkapitalisierung und mindestens einer Frau im Vorstand eine höhere Eigenkapitalrendite (ein Maß für die Rentabilität) und ein höheres Nettoeinkommenswachstum (die Gewinnwachstumsrate) aufweisen als Unternehmen ohne Geschlechtervielfalt.

Eine McKinsey-Studie mit mehr als 1.000 Unternehmen untermauert dieses Ergebnis. Sie besagt, dass Unternehmen, die sich mit Blick auf die Geschlechterdiversität von Führungsteams im obersten Quartil befinden, mit 25 % höherer Wahrscheinlichkeit eine höhere Rentabilität erzielen, während die Unternehmen im untersten Quartil mit 27 % geringerer Wahrscheinlichkeit eine über dem Branchendurchschnitt liegende Rentabilität aufweisen.3

Vielfalt kann Früchte tragen

Unseres Erachtens ist die logische Folge einer besseren finanziellen Performance von Unternehmen, dass auch die Investitionen in diese Unternehmen besser abschneiden. Immer mehr Daten belegen, dass es einen Zusammenhang zwischen der sozialen Verantwortung von Unternehmen und der finanziellen Performance gibt4, doch der dahinter stehende Investitionstrend steht erst am Anfang. Wir glauben, dass aktive Manager mit den richtigen Analyse- und Engagement-Tools die derzeit bestehende Investitionslücke nutzen können, um auf verantwortungsbewusste Weise Rendite zu erzielen.

Als wir den Nordea 1 – Diversity Engagement Fund im Jahr 2019 lancierten, waren wir in diesem Bereich ein Vorreiter. Der Fonds wurde von Morningstar mit fünf Sternen ausgezeichnet5 und baut auf einer breiten Forschungsbasis auf, die bestätigt, dass Unternehmen mit einer stärkeren Diversität und Inklusion einen Wettbewerbsvorteil gegenüber ihren Konkurrenten haben.

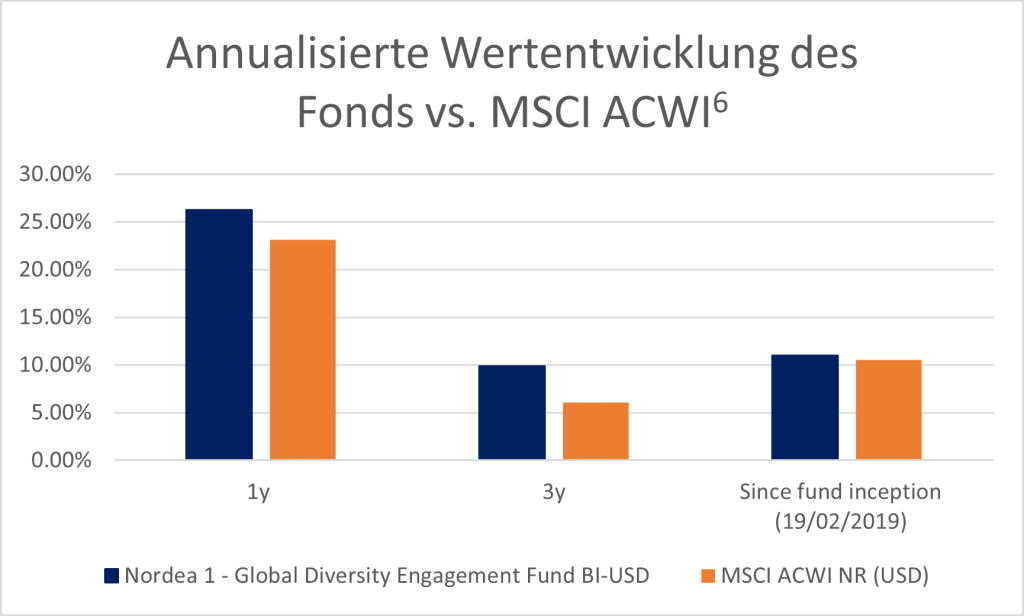

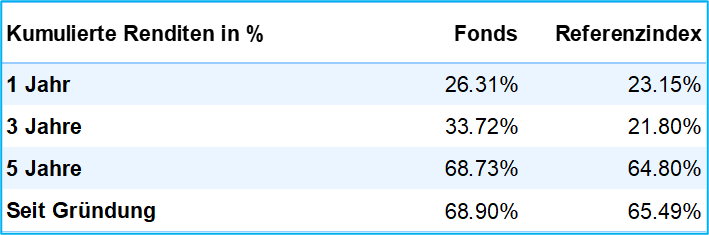

Der Fonds (BI USD) hat seit seiner Auflegung eine Rendite von 69% erzielt und damit die Benchmark um 3,4% übertroffen. Dies zeigt den Erfolg eines aktiven Managementansatzes in diesem Thema und unterstützt auch die akademische Forschung zur Unternehmensvielfalt.

Annualisierte Wertentwicklung des Fonds (BI-USD) vs. MSCI ACWI6

Kumulierte Wertentwicklung des Fonds (BI-USD) pro Kalenderjahr vs. MSCI ACWI6

Wir engagieren uns für den Wandel

Der Nordea 1 – Diversity Engagement Fund konzentriert sich auf D&I als Motor für den sozialen Wandel und nutzt gleichzeitig die positive Korrelation zwischen überdurchschnittlichen D&I-Praktiken und der finanziellen Performance von Unternehmen. Wir sind davon überzeugt, dass ein vielfältigeres Unternehmensumfeld, das allen die gleichen Chancen bietet, geschaffen werden kann, indem mit Unternehmen zusammengearbeitet wird und sie auf dem Weg zu einer exzellenten D&I unterstützt werden.

Unser Portfolio besteht aus Vorreitern, Aufsteigern und moderaten Nachzüglern in Bezug auf D&I-Richtlinien und -Praktiken. Unsere Engagement-Bemühungen konzentrieren sich auf die beiden letztgenannten Gruppen, bei denen der größte Bedarf an Interaktion mit den Stakeholdern besteht. Wir stützen uns auf das umfassende Fachwissen unseres Responsible-Investment-Teams (RI) – eines der erfahrensten Teams seiner Art in Europa – und helfen Unternehmen, positive Veränderungen vorzunehmen, die große Auswirkungen auf ihren Gewinn haben können.

Der Fokus auf die Diversität hat stark zugenommen, weil Vielfalt nicht nur ein berechtigtes soziales Anliegen ist, sondern auch einen echten wirtschaftlichen Nutzen hat. Es ist schlichtweg gut für das Business, wenn Menschen mit unterschiedlichen Hintergründen zusammenarbeiten und eine Führungsrolle einnehmen. Angesichts des demografischen Gegenwinds können Unternehmen davon profitieren, wenn sie solide D&I-Praktiken einführen. Der Nordea 1 – Diversity Engagement Fund zeigt: Was gut für Unternehmen ist, ist auch gut für Investoren.

1 McKinsey & Company, Diversity, Equity and Inclusion Lighthouse 2023, Januar 2023

2 The Harvard Business Review, Why Diverse Teams are Smarter, November 2016

3 McKinsey & Company, Diversity wins: How inclusion matters, Mai 2020

5 © 2024 Morningstar, Inc. Alle Rechte vorbehalten, Stand: 31.01.2024. Das Morningstar Rating ist eine Bewertung der bisherigen Performance eines Fonds – basierend auf Rendite und Risiko – und zeigt, wie ähnliche Anlagen im Vergleich zu ihren Konkurrenten abschneiden. Ein hohes Rating allein ist keine ausreichende Grundlage für eine Anlageentscheidung.

6 Quelle: Nordea Investment Funds S.A. Betrachtungszeitraum: 21.02.2019 – 29.02.2024. Wertentwicklung errechnet von Nettoanteilswert zu Nettoanteilswert (nach Gebühren und in Luxemburg anfallenden Steuern) in der Währung der jeweiligen Anteilklasse, bei Wiederanlage der Erträge und reinvestierter Dividenden, ohne Berücksichtigung des Ausgabeaufschlages oder der Rücknahmegebühr. Ausgabe- und Rücknahmegebühren könnten die Wertentwicklung beeinträchtigen. Stand: (29.02.2024).. Die dargestellte Wertentwicklung ist historisch; Wertentwicklungen in der Vergangenheit sind kein verläßlicher Richtwert für zukünftige Erträge und Anleger erhalten möglicherweise nicht den vollen Anlagebetrag zurück. Der Wert Ihrer Anlage kann steigen oder fallen, und es kann zu einem teilweisen oder vollständigen Wertverlust kommen.

- Risiko in Verbindung mit Depositary Receipts: Depositary Receipts (Zertifikate, die von Finanzinstituten verwahrte Wertpapiere darstellen) bergen das Risiko illiquider Wertpapiere und ein Kontrahentenrisiko.

- Derivaterisiko: Kleine Wertveränderungen der Basiswerte können große Wertveränderungen eines Derivats bewirken. Daher sind Derivate generell extrem volatil, sodass der Fonds potenziell Verluste erleiden kann, die die Kosten des Derivats deutlich übersteigen.

- Risiko im Zusammenhang mit Schwellen- und Frontier-Märkten: Schwellenländer und Frontier-Märkte sind weniger etabliert und volatiler als die Märkte in Industrieländern. Sie bergen höhere Risiken, insbesondere Markt-, Kredit-, Rechts- und Währungsrisiken und unterliegen mit einer größeren Wahrscheinlichkeit Risiken, die in Industrieländern im Zusammenhang mit außergewöhnlichen Marktbedingungen stehen, wie etwa dem Liquiditäts- und Kontrahentenrisiko.

- Risiko im Zusammenhang mit der Wertpapierabwicklung: In einigen Ländern kann es Beschränkungen in Bezug auf den Wertpapierbesitz von Ausländern geben oder können weniger strenge Verwahrungsregeln gelten.

- Besteuerungsrisiko: Ein Land könnte seine Steuergesetze oder – abkommen in einer für den Fonds oder die Anteilsinhaber nachteiligen Weise ändern.